Fixzins oder Variable Zinsen: Was ist besser in 2024?

In der Welt der Finanzen sind Zinsen vergleichbar mit dem Pulsschlag des Marktes; sie beeinflussen die Entscheidungen von Sparern und Kreditnehmern maßgeblich und gestalten somit die persönlichen wie auch die wirtschaftlichen Aussichten. Für Kreditnehmer, die vor der Entscheidung stehen, einen Immobilienkredit aufzunehmen, ist das Verständnis der Zinsentwicklung von unabdingbarer Bedeutung. Sie ist der Schlüssel zur Auswahl des richtigen Kreditmodells – Fixzins oder variabel – und kann über Jahre hinweg erhebliche finanzielle Auswirkungen haben.

Was ist besser: Fixzins oder variabel?

Ob ein Festzins (Fixzins) oder ein variabler Zins besser ist, hängt von verschiedenen individuellen Faktoren und persönlichen Präferenzen ab.

Festzins (Fixzins)

- Vorteile:

- Sicherheit: Feste Zinsen bieten Schutz vor steigenden Zinsen und ermöglichen eine genaue Planung der zukünftigen Zahlungen.

- Einfache Budgetierung: Die Kreditraten bleiben über die gesamte Laufzeit gleich, was die Haushaltsplanung erleichtert.

- Langfristige Planung: Für Kreditnehmer, die langfristige Sicherheit bevorzugen und keine Überraschungen bei den Zinsen möchten, kann ein Festzins die bessere Wahl sein.

- Nachteile:

- Weniger Flexibilität: Profitiert nicht von sinkenden Marktzinsen und kann bei langfristig fallenden Zinssätzen teurer sein.

- Höhere Anfangskosten: Festzinsen sind oft zu Beginn höher als variable Zinsen, weil sie das Zinsänderungsrisiko für den Kreditgeber absichern.

Variabler Zins

- Vorteile:

- Flexibilität: Kann von sinkenden Zinssätzen profitieren.

- Niedrigere Anfangskosten: Variable Zinsen sind oft niedriger als Festzinsen, besonders in einer niedrigen Zinsphase.

- Nachteile:

- Risiko: Risiko steigender Zinsen, was zu höheren monatlichen Zahlungen führen kann.

- Schwerere Budgetplanung: Schwankende Zinsen erschweren die präzise Planung der Finanzen über einen längeren Zeitraum.

In diesem Kontext steht nun eine wesentliche Frage im Raum: Sollten Kreditnehmer sich für Kredite mit fixem Zinssatz entscheiden, um sich vor weiteren Schwankungen zu schützen, oder sind variabel verzinsliche Kredite die bessere Wahl in der Erwartung, dass die Zinsen in naher Zukunft fallen werden? Diese Einleitung gibt einen kurzen Überblick über die aktuelle Situation und führt in die Diskussion ein, welche Zinsstruktur in einem sich wandelnden Wirtschaftsklima vorteilhafter sein könnte.

Hintergrund: Zinsentwicklung 2023

Das Jahr 2023 war geprägt von einem signifikanten Zinsanstieg, der sich sowohl auf globaler Ebene als auch spezifisch im Euroraum bemerkbar machte. Dieser Aufwärtstrend der Zinsen, ausgelöst durch Maßnahmen der Zentralbanken zur Inflationsbekämpfung, hatte weitreichende Folgen für das Kreditgeschäft.

Der Zinsanstieg und das Kreditgeschäft

Der Zinsanstieg führte zu erhöhten Kosten bei der Kreditaufnahme, was sich unmittelbar auf die Nachfrage nach Krediten auswirkte. Für potenzielle Kreditnehmer verteuerten sich die monatlichen Rückzahlungen, was insbesondere im Bereich der Immobilienfinanzierung zu einer Dämpfung der Nachfrage führte. Die höheren Finanzierungskosten zogen eine gesteigerte Belastung für Haushalte nach sich und beeinflussten die Kaufkraft und Investitionsneigung.

Daten der Nationalbank und Sparzinsen

Das Jahr 2023 markierte einen Wendepunkt in der jüngsten Geschichte des Zinsmarktes. Ein massiver Zinsanstieg setzte neue Rahmenbedingungen für die Kredit- und Sparlandschaft. Diese Veränderungen zwangen Kreditnehmer und Sparer dazu, ihre bisherigen Strategien zu überdenken. Die Nationalbank präsentierte umfangreiche Daten, die nicht nur eine sachliche Debatte über die als “zu gering” empfundenen Sparzinsen ermöglichten, sondern auch einen Einblick gaben, wie die Menschen auf die veränderten Bedingungen reagiert haben.

Die Nationalbank veröffentlichte Daten, die ein Ungleichgewicht zwischen den steigenden Kreditzinsen und den weitgehend stagnierenden Sparzinsen aufzeigten. Während Kreditnehmer mit steigenden Belastungen konfrontiert wurden, sahen Sparer sich mit “zu geringen” Sparzinsen konfrontiert, die kaum in der Lage waren, mit der Inflationsrate Schritt zu halten. Diese Diskrepanz führte zu einer Debatte über die Fairness und die Mechanismen der Zinsgestaltung durch die Banken.

Wechselwirkungen im Kreditmarkt

Zugleich wirkten sich die gestiegenen Zinsen auf die Baukosten aus. Die teurere Kreditfinanzierung erhöhte die Gesamtkosten von Bauprojekten und trug so zu einer weiteren Preissteigerung bei. Die Situation wurde durch verschärfte Kreditregeln noch komplexer, da die Banken aufgrund strengerer Regulierungsauflagen dazu übergingen, ihre Kreditvergabepraktiken zu überdenken. Dies führte zu einer restriktiveren Kreditvergabe, was wiederum die Möglichkeit für viele Menschen einschränkte, sich den Traum vom Eigenheim zu erfüllen oder zu investieren.

Insgesamt schuf der Zinsanstieg im Jahr 2023 eine neue finanzielle Realität, in der sich Kreditnehmer und Sparer gleichermaßen anpassen mussten. Die daraus resultierenden Spannungen und Herausforderungen sind entscheidend, um das Umfeld zu verstehen, in dem die Entscheidung zwischen Fixzins und variablem Zins getroffen werden muss.

Fixzins vs. Variable Zinsen in Österreich

Historisch gesehen zeigte sich in Österreich eine deutliche Präferenz für variable Kredite. Diese Vorliebe wurzelte in der Flexibilität, die variable Zinsen bieten, und in der Tatsache, dass sie oft niedriger starten als Fixzinsen. Zudem spiegelte die Wahl variabler Zinsen die Erwartung wider, dass Zinsen stabil bleiben oder fallen würden. Allerdings führte der Zinsanstieg im Jahr 2023 zu einer bemerkenswerten Veränderung im Verhalten der Kreditnehmer.

Statistiken nach Zinsanhebungen der EZB

Nach den signifikanten Zinsanhebungen durch die Europäische Zentralbank (EZB) im Jahr 2023 wandelte sich das Bild auf dem österreichischen Kreditmarkt. Die Statistiken zeigten eine Verschiebung hin zu einem größeren Anteil an Fixzinskrediten. Kreditnehmer begannen, die Sicherheit fester Zinszahlungen über die Laufzeit des Kredits hinweg zu schätzen, vor allem angesichts der volatilen Zinssätze und der unsicheren wirtschaftlichen Aussichten.

Aktueller Trend zum Fixzins

Trotz der Erwartungen einiger Marktbeobachter, dass die Zinsen in naher Zukunft wieder sinken könnten, zeigt sich ein anhaltender Trend zum Fixzins. Dieser Trend kann durch mehrere Faktoren erklärt werden:

- Sicherheitsbedürfnis: In unsicheren Zeiten tendieren Kreditnehmer dazu, das Risiko von Zinsschwankungen zu vermeiden. Fixzinskredite bieten eine kalkulierbare Planungssicherheit.

- Lehrreiche Vergangenheit: Die jüngsten Zinssteigerungen haben vielen die Risiken variabler Zinsen vor Augen geführt. Die Erfahrung, dass niedrige Zinsen schnell steigen können, hat viele dazu veranlasst, sich für die Stabilität von Fixzinskrediten zu entscheiden.

- Attraktivität der Angebote: Banken haben auf die geänderte Nachfrage reagiert und bieten vermehrt attraktive Fixzinskredite an, die im aktuellen Umfeld konkurrenzfähig sind.

- Regulatorische Anreize: Gesetzgeber und Regulierungsbehörden könnten Anreize für Fixzinskredite schaffen, um die finanzielle Stabilität der Haushalte zu fördern.

Die Wahl zwischen Fixzins und variablem Zins bleibt ein komplexes Thema, das individuell abhängig von den persönlichen Finanzen, Risikobereitschaft und Markterwartungen entschieden werden sollte. Während historische Trends und statistische Daten Aufschluss über das allgemeine Verhalten geben können, hängt die richtige Entscheidung letztlich von den Zielen und Umständen des einzelnen Kreditnehmers ab.

Argumente für Fixzins-Kredite

Fixzins-Kredite bieten eine Reihe von Vorteilen, die sie insbesondere in Zeiten finanzieller Unsicherheit attraktiv machen:

- Sicherheit: Die feste Zinsbelastung über die Laufzeit des Kredits hinweg eliminiert das Risiko steigender Zinsen. Kreditnehmer sind gegen die Volatilität des Marktes abgesichert und müssen sich keine Sorgen über plötzliche Zinssprünge machen.

- Planbarkeit: Die gleichbleibenden Raten erleichtern die Haushaltsplanung und Budgetierung. Kreditnehmer können langfristig kalkulieren und müssen keine Änderungen in ihrer finanziellen Planung vornehmen, falls die Zinssätze steigen sollten.

- Inflationsschutz: Bei einer langfristigen Finanzierung können feste Zinsen einen impliziten Schutz gegen Inflation bieten, da die realen Kosten der Kreditrückzahlung im Zeitverlauf durch Inflation tendenziell sinken.

Verhalten von Häuselbauern

Häuselbauer, die sich für einen Fixzins-Kredit entscheiden, zeigen ein deutliches Bedürfnis nach Stabilität und Risikovermeidung. Dies gilt auch für Situationen, in denen Experten zukünftig sinkende Zinssätze prognostizieren:

- Risikoaversion: Viele Häuselbauer sind bereit, für die Sicherheit eines Fixzins-Kredits einen geringfügig höheren Zinssatz in Kauf zu nehmen, statt auf die unsichere Möglichkeit niedrigerer Raten in der Zukunft zu setzen.

- Wirtschaftliche Unsicherheit: Die Covid-19-Pandemie und darauffolgende Wirtschaftskrisen haben das Bedürfnis nach finanzieller Sicherheit verstärkt, unabhängig von Prognosen zu zukünftigen Zinssätzen.

- Langfristige Perspektive: Häuselbauer denken oft in Jahrzehnten, da ein Haus in der Regel eine lebenslange Investition darstellt. In dieser langen Zeitspanne können sich Zinszyklen mehrmals ändern, und Fixzins-Kredite bieten Schutz vor dieser Unsicherheit.

Historische Zinssätze

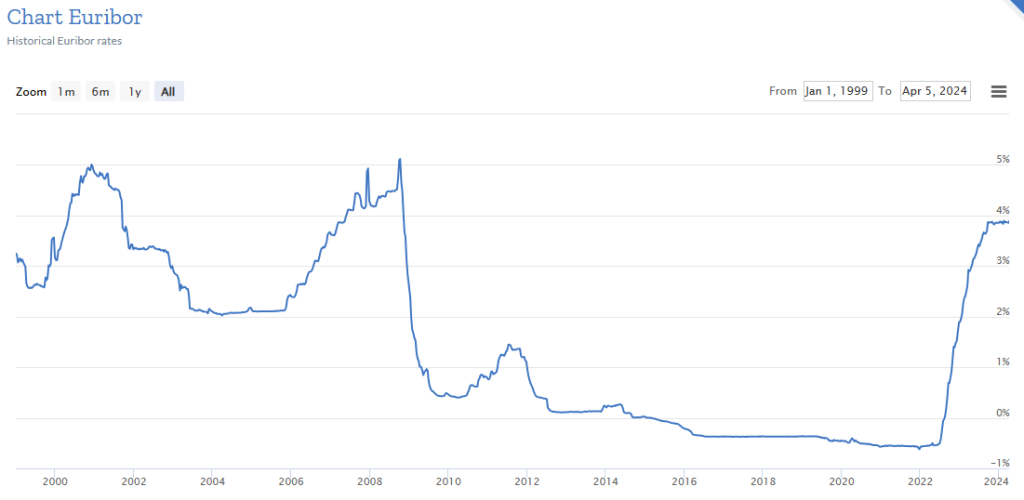

Eine Betrachtung der historischen Zinssätze kann Kreditnehmern helfen, die Attraktivität von Fixzins-Krediten zu beurteilen:

- Vergangenheitsanalyse: Historisch betrachtet hatten Zinssätze Hoch- und Tiefphasen. In Zeiten niedriger Zinssätze, wie sie bis vor kurzem bestanden, können Fixzinskredite im Nachhinein als kluge Entscheidung erscheinen.

- Zinszyklen: Die Erkenntnis, dass Zinsen zyklisch sind, führt zu dem Schluss, dass Perioden niedriger Zinsen irgendwann von Perioden höherer Zinsen abgelöst werden. Daher entscheiden sich viele für Fixzinskredite, um von einem günstigen Zinsniveau langfristig zu profitieren.

Insgesamt spiegeln Fixzins-Kredite ein Bedürfnis nach Stabilität und Vorhersehbarkeit wider. Sie sind das Finanzierungsinstrument der Wahl für Kreditnehmer, die Wert auf feste monatliche Raten legen und sich nicht von Zinsschwankungen beeinflussen lassen möchten. Die Entscheidung für einen Fixzins-Kredit ist oft auch eine Wahl für Ruhe und Sicherheit in der eigenen finanziellen Zukunft.

Argumente für variable Zinsen

Variable Zinsen bieten einige potenzielle Vorteile, die sie für bestimmte Kreditnehmer attraktiv machen können:

- Profitieren von sinkenden Zinsen: Variable Zinsen ermöglichen es Kreditnehmern, von fallenden Zinssätzen zu profitieren. Wenn die Zinsen sinken, sinken auch die Zinszahlungen, was zu niedrigeren monatlichen Kosten führt.

- Niedrigere Anfangszinsen: Variable Zinsen starten oft niedriger als Fixzinsen, was zu einer anfänglich günstigeren Finanzierung führt.

- Flexibilität: Kreditnehmer können bei einer Verbesserung ihrer finanziellen Situation oder bei einem Zinsrückgang die Möglichkeit haben, den Kredit vorzeitig zurückzuzahlen oder umzuschulden, oft ohne die bei Fixzinskrediten üblichen Vorfälligkeitsentschädigungen.

Risikoanalyse bei variablen Zinsen

Das Hauptaugenmerk bei der Bewertung von variablen Zinsen liegt auf dem Risiko von Zinssteigerungen:

- Marktschwankungen: Variable Zinsen sind direkt an Leitzinsen gebunden, die auf Entscheidungen von Zentralbanken reagieren. Wenn die Zentralbanken die Zinsen erhöhen, wie es 2023 der Fall war, steigen auch die Kosten für Kredite mit variablen Zinsen.

- Budgetierungsrisiko: Die Planung der monatlichen Ausgaben kann durch die Unsicherheit der Zinsentwicklung erschwert werden. Dies kann insbesondere für Haushalte mit engen Budgets problematisch sein.

- Psychologische Belastung: Selbst wenn die tatsächlichen Zinszahlungen moderat bleiben, kann die Unsicherheit über zukünftige Zahlungen zu einer psychologischen Belastung führen.

Strategien zur Risikominimierung

Es gibt mehrere Strategien, die Kreditnehmer anwenden können, um das Risiko bei variabel verzinslichen Krediten zu minimieren:

- Zinsobergrenze (Cap): Ein Cap ist eine Zinsobergrenze, die festlegt, wie hoch der variable Zinssatz maximal steigen kann. Dies bietet eine gewisse Sicherheit gegen stark steigende Zinsen.

- Regelmäßige Überprüfung: Kreditnehmer können ihre Kredite regelmäßig überprüfen und gegebenenfalls umschulden, um von günstigeren Zinsen oder Kreditkonditionen zu profitieren.

- Rücklagenbildung: Kreditnehmer können Rücklagen bilden, um sich gegen zukünftige Zinserhöhungen abzusichern. Dies erfordert Disziplin und eine vorausschauende Budgetplanung.

- Kombiprodukte: Einige Kreditinstitute bieten Kombiprodukte an, die sowohl feste als auch variable Zinsanteile enthalten. Dies kann eine gute Balance zwischen dem Potenzial niedrigerer Kosten und der Sicherheit fester Zinsen bieten.

- Zinsanpassungsoptionen: Einige Kreditverträge bieten Optionen zur Anpassung der Zinsbindungsfrist, sodass Kreditnehmer bei veränderten Marktbedingungen von variablen zu fixen Zinsen wechseln können.

Variable Zinsen sind insbesondere für diejenigen Kreditnehmer geeignet, die finanziell flexibel sind, Markttrends verstehen und aktiv ihre Kreditverpflichtungen managen möchten. Sie bieten die Chance auf Kostenersparnis, erfordern aber auch ein höheres Maß an Aufmerksamkeit und Risikobereitschaft.

Aktuellen Zinsprognosen für die EZB und den Euroraum

Die Europäische Zentralbank (EZB) spielt eine zentrale Rolle bei der Festlegung der Zinspolitik im Euroraum. Zinsprognosen basieren auf einer Vielzahl von Faktoren, die die gesamtwirtschaftliche Lage einschließen:

- Inflation: Das Hauptziel der EZB ist es, die Inflation unter, aber nahe 2% zu halten. Wenn die Inflation über dieses Ziel hinausgeht, könnten die Zinsen erhöht werden, um die Wirtschaft abzukühlen.

- Wirtschaftswachstum: Die EZB könnte auch die Zinsen anheben, wenn das Wirtschaftswachstum stark ist, um Überhitzung zu verhindern, oder sie senken, wenn die Wirtschaft Unterstützung benötigt.

- Globale Wirtschaftslage: Ereignisse wie Handelskonflikte, geopolitische Unsicherheiten oder Pandemien können die Zinsentscheidungen beeinflussen.

- Arbeitsmarkt: Ein robuster Arbeitsmarkt mit steigenden Löhnen kann zu höherer Inflation führen, was wiederum höhere Zinsen nach sich ziehen könnte.

Werden die Zinsen 2024 wieder fallen?

Im ersten Halbjahr 2024 werden laut vorsichtiger Prognose die Zinsen für 10-jährige Immobilienkredite voraussichtlich bei 3 bis 3,5 % liegen, falls sich die Wirtschaft nicht stark verändert. Dies könnte für Stabilität suchende Kreditnehmer attraktive Festzinsangebote bedeuten. Zudem könnte die EZB im zweiten Halbjahr zur Wirtschaftsstimulation die Leitzinsen senken, was bereits in aktuellen Bauzinskonditionen eingepreist sein mag und feste Zinsen vorteilhaft erscheinen lässt. Allerdings sind Zinsprognosen unsicher und können durch unvorhersehbare Ereignisse beeinflusst werden, sodass stets eine sorgfältige Marktbeobachtung und gegebenenfalls eine professionelle Finanzberatung empfohlen wird.

- Erwartung für das 1. Halbjahr 2024: Die Zinssätze für Immobiliendarlehen mit einer Laufzeit von 10 Jahren dürften sich in einem Korridor von 3 bis 3,5 Prozent einpendeln.

- Ausblick auf das 2. Halbjahr: Eine Reduzierung des EZB-Leitzinses erscheint im weiteren Jahresverlauf wahrscheinlich. Diese antizipierte Senkung scheint bereits in den momentanen Bauzinskonditionen berücksichtigt zu sein.

Diskussion über die Erwartung sinkender Zinsen

Wenn Kreditnehmer erwarten, dass die Zinsen sinken werden, könnten sie in Erwägung ziehen, zu variablen Zinsen zu wechseln, um von den niedrigeren Kosten zu profitieren. Diese Entscheidung sollte jedoch wohlüberlegt sein:

- Markterwartungen: Zinsprognosen sind oft unsicher und können sich aufgrund unvorhergesehener wirtschaftlicher Entwicklungen schnell ändern.

- Risikotoleranz: Kreditnehmer müssen ihre eigene Risikotoleranz bewerten. Sind sie bereit, das Risiko schwankender Zinszahlungen einzugehen?

- Finanzielle Puffer: Es ist wichtig, genügend finanzielle Rücklagen zu haben, um mögliche Zinserhöhungen abzufedern.

- Zeithorizont: Kurzfristig können variable Zinsen vorteilhaft sein, wenn Zinssenkungen erwartet werden. Langfristig könnte das Risiko jedoch größer sein, da Zinszyklen variieren können.

Expertenmeinungen und strategische Überlegungen für Kreditnehmer

Kreditnehmer sollten bei ihrer Entscheidung für oder gegen variable Zinsen verschiedene strategische Überlegungen und Expertenmeinungen einbeziehen:

- Finanzberatung: Eine individuelle Beratung durch einen Finanzexperten ist wichtig, um eine auf die persönliche Situation zugeschnittene Entscheidung zu treffen.

- Zinsbindungsdauer: Eine mittelfristige Zinsbindung kann ein guter Kompromiss sein, um von derzeit niedrigen Zinsen zu profitieren, aber auch ein gewisses Maß an Sicherheit zu haben.

- Kreditflexibilität: Kreditnehmer sollten prüfen, ob ihr Kreditvertrag Flexibilität bietet, zum Beispiel die Möglichkeit, bei Bedarf von variablen zu festen Zinsen zu wechseln.

- Marktbeobachtung: Aktives Management des Kredits durch regelmäßige Marktbeobachtung kann es ermöglichen, zu einem optimalen Zeitpunkt zu reagieren und die Konditionen anzupassen.

- Zinsprognosen kritisch hinterfragen: Expertenmeinungen sind unterschiedlich und können von verschiedenen Interessen geleitet sein. Kreditnehmer sollten sich nicht auf eine einzige Prognose verlassen, sondern ein breites Spektrum an Meinungen einholen.

Die Entscheidung für variable Zinsen basiert auf den persönlichen finanziellen Umständen, der Risikobereitschaft und der Fähigkeit, Zinsschwankungen zu managen. Während einige Kreditnehmer die potenziellen Einsparungen bei der Erwartung fallender Zinsen nutzen möchten, bevorzugen andere die Sicherheit fester Zinsen.

Fazit zu Zinsen

- Variable Zinsen bieten Flexibilität und die Möglichkeit, von sinkenden Zinssätzen zu profitieren, allerdings bei gleichzeitigem Risiko steigender Zinsen.

- Die Zinsprognose für die EZB und den Euroraum ist komplex und abhängig von vielen wirtschaftlichen Faktoren, darunter Inflation, Wirtschaftswachstum und globale Ereignisse.

- Die Entscheidung für variable Zinsen sollte auf einer gründlichen Risikobewertung basieren und berücksichtigen, dass Zinsprognosen unsicher sind.

- Strategien zur Risikominimierung bei variabel verzinslichen Krediten umfassen Zinsobergrenzen, regelmäßige Überprüfung des Kredits und die Bildung von finanziellen Rücklagen.