Warum Substanz- und Grundsteuer Ihre Finanzen beeinflussen

Ein Leitfaden für Hausbesitzer und Mieter

Substanzsteuern sind ein oft übersehenes, aber äußerst wichtiges Thema, das weitreichende Auswirkungen auf Hausbesitzer und Mieter hat. In diesem Artikel erfahren Sie, warum diese Steuern eine Schlüsselrolle in der lokalen Wirtschaft spielen und was aktuelle Reformen für Sie bedeuten könnten.

Warum spielen Substanzsteuern eine wichtige Rolle

Grundsätzlich ist die Substanzsteuer ist eine der ältesten und beständigsten Einnahmequellen für Kommunen und Staaten. Sie beeinflusst nicht nur Hausbesitzer, sondern indirekt auch Mieter. Zudem spielt die Grundsteuer eine wichtige Rolle in der lokalen Wirtschaft, da sie die Finanzierung von öffentlichen Dienstleistungen wie Schulen, Straßen und Sicherheitsdiensten unterstützt. Aus diesen Gründen ist es von großer Bedeutung, die Grundlagen und Besonderheiten der Substanzsteuern zu verstehen.

Arten von Substanzsteuern und ihre Definitionen

- Grundsteuer & Substanzsteuer: Steuer auf den Wert von Grundstücken und Gebäuden. Sie ist eine der wichtigsten Einnahmequellen für Kommunen und wird in der Regel jährlich erhoben.

- Grunderwerbsteuer: Steuer auf den Kauf von Grundstücken und Immobilien. Sie wird einmalig beim Erwerb erhoben. (Im Gegensatz zur Grundsteuer)

- Vermögensteuer: Steuer auf das gesamte Nettovermögen einer Person oder Organisation. Sie wird in einigen Ländern erhoben, ist jedoch in vielen Fällen abgeschafft oder ausgesetzt worden.

- Erbschaftsteuer: Steuer auf den Wert des Vermögens, das von einer verstorbenen Person an Erben übertragen wird.

- Schenkungsteuer: Steuer auf den Wert von Vermögensübertragungen, die zu Lebzeiten ohne Gegenleistung erfolgen.

Definition von Substanzsteuer / Grundsteuer

Was ist die Substanzsteuer?

Substanzsteuern sind Steuern, die auf den Wert von Vermögensgegenständen erhoben werden. Die bekannteste Form der Substanzsteuer ist die Grundsteuer, die auf den Wert von Grundstücken und Gebäuden berechnet wird. Im Gegensatz zu Einkommens- oder Verbrauchssteuern, die auf erzielte Einnahmen oder getätigte Ausgaben anfallen, basieren Substanzsteuern auf dem aktuellen Wert eines Vermögensgegenstandes.

Rechtliche Grundlagen

In Deutschland ist die Grundsteuer in den Grundsteuergesetzen der Bundesländer geregelt, während in Österreich das Grundsteuergesetz die rechtlichen Rahmenbedingungen setzt. Diese Gesetze legen die Berechnungsgrundlagen, Steuersätze und Befreiungsmöglichkeiten fest. Es ist wichtig zu beachten, dass die Gesetzgebung und Durchführung der Grundsteuer in beiden Ländern auf kommunaler Ebene erfolgt.

Wer ist davon betroffen?

Die Grundsteuer betrifft eine breite Palette von Personen und Organisationen. Eigentümer von Grundstücken und Gebäuden sind direkt betroffen, da sie die Steuer entrichten müssen. Mieter können indirekt betroffen sein, da die Grundsteuer auf die Miete umgelegt wird. Darüber hinaus beeinflusst die Grundsteuer auch die lokale Wirtschaft und die Finanzierung öffentlicher Dienstleistungen.

Wichtige Punkte zur Substanzsteuer / Grundsteuer

Berechnung der Steuer

Die Berechnung der Grundsteuer variiert je nach Land und teilweise sogar je nach Kommune. Sie basiert in der Regel auf dem Einheitswert oder dem Verkehrswert des Grundstücks und kann durch verschiedene Faktoren wie Lage, Nutzung und Größe beeinflusst werden.

Steuersätze

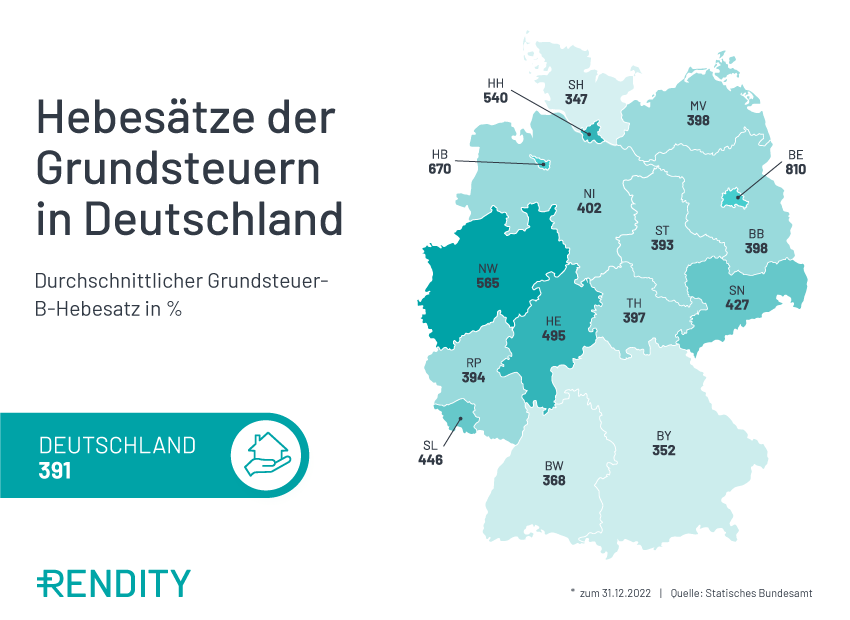

Die Steuersätze für die Grundsteuer sind nicht einheitlich und können von Kommune zu Kommune variieren. Sie werden als Prozentsatz des Einheits- oder Verkehrswerts des Grundstücks festgelegt.

Steuerbefreiungen und -ermäßigungen

Es gibt verschiedene Möglichkeiten für Steuerbefreiungen und -ermäßigungen, etwa für landwirtschaftlich genutzte Flächen oder denkmalgeschützte Gebäude. Diese Regelungen sind jedoch oft komplex und erfordern eine genaue Prüfung.

🇩🇪 Grundsteuer in Deutschland

Rechtliche Grundlagen (Grundsteuergesetz)

In Deutschland ist die Grundsteuer im Grundsteuergesetz geregelt. Dieses Gesetz legt die Berechnungsgrundlagen, Steuersätze und Befreiungsmöglichkeiten fest.

Wie wird die Steuer berechnet?

Die Berechnung der Grundsteuer in Deutschland erfolgt auf Basis des Einheitswerts des Grundstücks und wird durch den Hebesatz der jeweiligen Kommune multipliziert.

Aktuelle Reformen und Änderungen

Es gibt aktuelle Bestrebungen, das Grundsteuergesetz zu reformieren, um es gerechter und transparenter zu gestalten. Diese Reformen werden die Berechnungsgrundlagen und Steuersätze beeinflussen.

🇦🇹 Grundsteuer in Österreich

Rechtliche Grundlagen (Österreichisches Grundsteuergesetz)

In Österreich wird die Grundsteuer durch das Österreichische Grundsteuergesetz geregelt. Es legt ähnlich wie in Deutschland die Berechnungsgrundlagen und Steuersätze fest.

Wie wird die Steuer berechnet?

Die Grundsteuer in Österreich wird in der Regel auf Basis des Einheitswerts des Grundstücks berechnet und kann durch verschiedene Faktoren wie Lage und Nutzung beeinflusst werden.

Aktuelle Reformen und Änderungen

Auch in Österreich gibt es Diskussionen über mögliche Reformen der Grundsteuer, insbesondere im Hinblick auf die Modernisierung der Bewertungsgrundlagen.

Unterschiede zwischen Deutschland und Österreich

Vergleich der Steuersätze

Während die Steuersätze für die Grundsteuer in beiden Ländern von den jeweiligen Kommunen festgelegt werden, gibt es dennoch Unterschiede in der Höhe und Struktur. In Deutschland können die Hebesätze erheblich variieren, während in Österreich die Steuersätze tendenziell einheitlicher sind.

Unterschiede in der Berechnung

In Deutschland basiert die Berechnung der Grundsteuer hauptsächlich auf dem Einheitswert des Grundstücks, multipliziert mit dem Hebesatz der jeweiligen Kommune. In Österreich wird ebenfalls der Einheitswert herangezogen, jedoch können weitere Faktoren wie Lage und Nutzung in die Berechnung einfließen.

Besonderheiten in den jeweiligen Ländern

Deutschland hat eine breite Palette von Steuerbefreiungen und -ermäßigungen, die von Bundesland zu Bundesland variieren können. In Österreich sind die Regelungen tendenziell einheitlicher, aber weniger flexibel.

Spezialfälle

Landwirtschaftliche Grundstücke

In beiden Ländern gibt es spezielle Regelungen für landwirtschaftlich genutzte Grundstücke. Diese können oft von Steuerermäßigungen profitieren, um die Landwirtschaft zu fördern.

Denkmalgeschützte Gebäude

Denkmalgeschützte Gebäude können in Deutschland und Österreich von Steuerbefreiungen oder -ermäßigungen profitieren. Die genauen Bedingungen variieren jedoch und erfordern eine individuelle Prüfung.

Erbbaurechte

Erbbaurechte sind ein spezieller Fall, bei dem das Eigentum am Grundstück und am Gebäude getrennt ist. In Deutschland sind sie im Erbbaurechtsgesetz geregelt, während in Österreich ähnliche Regelungen existieren. Die Besteuerung kann komplex sein und erfordert eine genaue Untersuchung der jeweiligen Gesetze.

Beispiele in der echten Welt

In der Praxis gibt es zahlreiche Beispiele, die die Bedeutung und die Auswirkungen der Substanzsteuer illustrieren. In Deutschland etwa hat die Stadt Berlin einen vergleichsweise hohen Hebesatz für die Grundsteuer, was sowohl Eigentümer als auch Mieter betrifft. Hingegen sind in Österreich die Steuersätze in touristischen Regionen wie Tirol oft höher, um die lokale Infrastruktur zu finanzieren.

- Berlin, Deutschland – Hoher Hebesatz: In Berlin liegt der Hebesatz für die Grundsteuer bei 810 Prozent für Grundstücke und 250 Prozent für land- und forstwirtschaftliche Betriebe (Stand 2021). Dies hat zur Folge, dass sowohl Eigentümer als auch Mieter höhere Kosten tragen müssen, da die Grundsteuer oft auf die Nebenkosten umgelegt wird.

- Tirol, Österreich – Touristische Regionen: In touristischen Gebieten wie Tirol sind die Grundsteuersätze oft höher, um die lokale Infrastruktur und Dienstleistungen wie den öffentlichen Verkehr zu finanzieren. Dies kann für Eigentümer von Ferienwohnungen oder Hotels zusätzliche finanzielle Belastungen bedeuten.

- Hamburg, Deutschland – Steuerermäßigung für denkmalgeschützte Gebäude: In Hamburg können Eigentümer von denkmalgeschützten Gebäuden Steuerermäßigungen beantragen. Dies soll die Erhaltung von historisch wertvollen Gebäuden fördern.

- Wien, Österreich – Steuerbefreiungen für gemeinnützige Organisationen: In Wien können gemeinnützige Organisationen wie Kirchen oder Wohlfahrtsverbände von der Grundsteuer befreit werden. Dies dient der Unterstützung sozialer und kultureller Projekte.

- München, Deutschland – Erbbaurechte: In München gibt es zahlreiche Erbbaurechte, bei denen das Eigentum am Grundstück und am Gebäude getrennt ist. Die Stadt München vergibt oft Erbbaurechte an gemeinnützige Organisationen, um sozialen Wohnungsbau zu fördern. Die Besteuerung in solchen Fällen kann komplex sein und erfordert eine genaue Kenntnis der gesetzlichen Regelungen.

Fazit

Zusammenfassung der wichtigsten Punkte

Die Substanzsteuer, insbesondere die Grundsteuer, ist eine wichtige Einnahmequelle für Kommunen und Staaten. Sie hat weitreichende Auswirkungen, die über die Eigentümer von Grundstücken und Gebäuden hinausgehen. Die Steuersätze und Berechnungsgrundlagen variieren sowohl innerhalb von Deutschland als auch zwischen Deutschland und Österreich.

Einschätzung und Empfehlungen

Obwohl dieser Artikel keine persönliche Einschätzung enthält, ist es ratsam, sich mit den jeweiligen Steuergesetzen und Regelungen vertraut zu machen, um unerwartete Kosten zu vermeiden. Steuerberatung kann in komplexen Fällen sehr hilfreich sein.

Ausblick auf zukünftige Entwicklungen

Es gibt laufende Diskussionen und Reformbestrebungen sowohl in Deutschland als auch in Österreich, die die Grundsteuer in den kommenden Jahren beeinflussen könnten. Diese könnten von der Modernisierung der Bewertungsgrundlagen bis hin zu Änderungen der Steuersätze reichen. Die Reform in Deutschland wird zum 1.1.2025 umgesetzt, allerdings sind – Stand heute – noch viele Detailfragen offen.