Leverage-Effekt: Was ist das und wie können Entwickler profitieren?

Immer wieder erreicht uns die Frage, wieso Projektentwicklerinnen und Projektentwickler bei Rendity bereit sind, Zinsen von bis zu sieben Prozent auf das geliehene Kapital zu leisten. Einerseits kann mit Crowdinvesting ein Werbeeffekt erzielt werden, der wiederum die Verwertung des Projekts beschleunigt. Anderseits können Entwicklerinnen und Entwickler vom sogenannten Leverage-Effekt profitieren.

Der richtige Mix aus Eigen- und Fremdkapital ist wichtig für den Leverage-Effekt

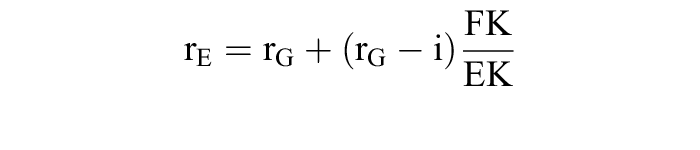

Grundsätzlich ist der Leverage-Effekt (Hebeleffekt) nicht nur in der Immobilienbranche vorzufinden. Vielmehr wird damit die Hebelwirkung des Fremdkapitals auf die Eigenkapitalrentabilität beschrieben. Anstatt Eigenkapital einzusetzen wird Fremdkapital genutzt, um die Eigenkapitalrendite zu steigern. Einfach gesagt wird etwa beim Kauf einer Immobilie 20 Prozent selbst und der Rest mit fremdem Geld bezahlt.

Fremdfinanzierung als Standard

In der Immobilienbranche ist der Einsatz von Fremdkapital Standard. Geld wird von Banken und/oder Privaten bereitgestellt. Der Geldnehmer und das Vorhaben müssen sich zuvor einer Prüfung unterziehen, da die Kapitalgeber einerseits ihr Risiko möglichst geringhalten wollen, andererseits einen Gewinn erzielen wollen. Basel III spielt bei der Kapitalstruktur auch eine bedeutende Rolle. So ist vereinfacht gesagt eine gewisse Eigenkapitalrate bei einem professionellen Immobilienprojekt vorgeschrieben.

Rendite muss höher als Zinslast sein

Um vom Leverage-Effekt zu profitieren, ist es einfach gesagt nötig, dass die Rendite eines Projekts höher ist als die Zinskonditionen des eingesetzten Fremdkapitals. Erzielt mein Vorhaben beispielsweise eine Rendite von zehn Prozent, während ich auf meinen Kredit fünf Prozent Zinsen zu leisten habe, spricht man von einem positiven Leverage-Effekt. Im umgekehrten Fall wird von einem negativen Leverage-Effekt gesprochen. Hierbei übersteigt die Zinsbelastung die Rendite, was zu Verlusten führt.

Beispiel für Leverage-Effekt

Im folgenden Beispiel gehen wir von einem Projektentwickler aus, der eine Million Euro Eigenkapital mitbringt. Im ersten Beispiel wird Fremdkapital in der Höhe von einer weiteren Million aufgenommen, um eine Immobilie um zwei Millionen Euro zu kaufen. Im zweiten Beispiel wird eine Immobilie um vier Millionen Euro angeschafft. Hier wird also Fremdkapital in der Höhe von drei Millionen Euro eingesetzt. Das Fremdkapital ist in beiden Fällen mit fünf Prozent verzinst – die Rendite beträgt ferner zehn Prozent.

[mks_col]

[mks_one_half]Beispiel A [mks_separator style=”solid” height=”1″]

1 Million Euro Eigenkapital

1 Million Euro Fremdkapital

[mks_separator style=”solid” height=”1″]

Rendite von 10 Prozent: 100.000 Euro

– Zinsen in der Höhe von 5 Prozent: 50.000 Euro

[mks_separator style=”solid” height=”1″]

Gewinn: 50.000 Euro

[/mks_one_half]

[mks_one_half]Beispiel B [mks_separator style=”solid” height=”1″]

1 Million Euro Eigenkapital

3 Millionen Euro Fremdkapital

[mks_separator style=”solid” height=”1″]

Rendite von 10 Prozent: 400.000 Euro

– Zinsen in der Höhe von 5 Prozent: 150.000 Euro

[mks_separator style=”solid” height=”1″]

Gewinn: 250.000 Euro

[/mks_one_half]

[/mks_col]

Konkret stand in beiden Beispielen Eigenkapital in der Höhe von einer Million Euro zur Verfügung. Im Falle von Beispiel A wurden allerdings nur 50.000 Euro erwirtschaftet, was einer Eigenkapitalverzinsung von 5 Prozent entspricht. Mit dem gleichen Eigenkapitaleinsatz wurden im Falle von Beispiel B 150.000 Euro lukriert – hier beträgt die Eigenkapitalverzinsung somit 15 Prozent.

Leverage-Effekt als zweischneidiges Schwert

Wie das Beispiel veranschaulicht, wurde also durch eine höhere Verschuldung ein deutlich höherer Gewinn erzielt. Entwicklerinnen und Entwickler können den Leverage-Effekt auch dahingehend nutzen, um mehrere Projekte gleichzeitig zu verwirklichen. Dies sorgt für einen potenziell noch höheren Gewinn, der das weitere Wachstum des Unternehmens beschleunigen kann. Allerdings kann der Leverage-Effekt auch ins Negative umschlagen, sollte ein Projekt oder der gesamte Immobilienmarkt in Schieflage geraten. Die Hebelwirkung führt dann zu umso größeren Verlusten.

Fazit zum Leverage-Effekt

Zusammenfassend kann gesagt werden, dass der Leverage-Effekt bei der Immobilienfinanzierung ein wichtiges Instrument ist, um die Eigenkapitalrendite zu beeinflussen. Je nach Verschuldungsgrad fällt der Effekt stärker oder schwächer aus und kann zugleich eine positive oder negative Veränderung mit sich bringen. Bei optimaler Verwendung können Entwicklerinnen beziehungsweise Entwickler ihr Wachstum beschleunigen und so mehrere Projekte gleichzeitig umsetzen.

- Leverage Effekt bedeutet: Es wird Fremdkapital aufgenommen um die Eigenkapitalrentabilität zu erhöhen.

- Wenn die Gesamtrentabilität größer als der Fremdkapitalzins ist, spricht man von einem positiven Leverage-Effekt.

- Wenn die Gesamtrentabilität geringer als der Fremdkapitalzins ist, spricht man von einem negativen Leverage-Effekt.